逆势扩张战略陷入困境,老白干酒突围之路能否成功

先说基本结论:

1. 白酒行业目前正面临严峻的挑战,库存积压严重,板块整体市值连续三年下滑。尽管企业尝试通过分红、增持、回购等手段提振市场信心,但效果有限。业内人士预计,库存去化问题可能将持续至2024年甚至2025年,这将对白酒企业的稳健增长构成重大障碍。

2. 老白干酒作为河北地区著名的地产酒,在价格、营销、口感方面很难与全国白酒品牌形成差异化竞争,必然会在行业景气度下行区间倍感压力。

3. 尽管当前正处于大周期下行期间,老白干酒却仍在持续扩大其生产规模。然而,一旦市场需求未能达到预期水平,这种过度扩张的策略很可能会导致公司面临巨大的经营压力。

白酒行业:努力亦难逆转局势

曾经繁荣一时的白酒行业,如今正面临着空前的下行压力。库存积压如山,市值连续三年蒸发,白酒企业们虽然采取了多种措施试图挽回颓势,但效果并不显著。

截至2023年前三季度,上市白酒企业的存货金额普遍上涨。尤其是区域次高端酒企,如迎驾贡酒、金种子酒等,存货金额占比总资产超过40%,显示出库存去化的艰巨任务。相对而言,龙头酒企的存货占比虽然较少,但仍面临着不小的压力。

库存积压的背后,是白酒行业消费疲软、市场需求不振的现实。尽管部分酒企以“酒是陈的香”来解释巨大的存货占比,但在市场认可度较低、库存去化效率低下的情况下,这种说法显然难以站得住脚。实际上,库存去化周期的延长已经成为白酒企业普遍面临的无奈现实。

消化库存意味着新量难起,企业业绩增长放缓。投资者们捋清这一思路后,纷纷选择离场。截至2023年最后一个交易日,白酒板块总市值相较于2022年同比下跌11%左右,连续三年的回调使得白酒板块蒸发的总市值约为1.5万亿元。

面对如此严峻的形势,白酒企业们并非没有采取行动。分红、增持、回购等方式被纷纷祭出,试图激活投资者的乐观情绪。然而,从结果来看,这些措施并未能打动投资者的心弦。贵州茅台的大气分红、五粮液的增持回购等举措虽然表现出企业的诚意和决心,但仍未能改变白酒板块整体下行的趋势。

业内人士预计,白酒去库存周期或将继续蔓延至2024年乃至2025年。这意味着在未来1-2年内,白酒企业想要实现稳健成长将面临巨大挑战。在库存去化的拖累下,企业难以实现高速增长,这也是资本市场对白酒板块保持观望态度的主要原因。

总的来说,白酒行业正经历着一次深刻的调整期。面对库存积压、市值蒸发的困境,企业需要采取更加有效的措施来应对挑战、激活市场需求、实现稳健增长。然而,这一过程注定充满艰辛和不确定性,白酒企业需要做好长期战斗的准备。

难以突围的老白干酒

老白干酒在2022年年报中,将其产品线按照高、中、低三个档次进行划分,并公布了相应的销售数据。其中,高档产品销售收入为23.1亿元,同比增长22.79%;中档产品销售收入为11.6亿元,同比增长18.42%;而低档产品销售收入为8.8亿元,同比微降1.33%。这一数据反映出老白干酒在中高档产品上的销售力度正在加强,而低档产品市场则逐渐收缩。

然而,值得注意的是,老白干酒对于档次的划分与白酒行业的通用标准存在差异。按照行业惯例,高端白酒通常指售价在800元以上的产品,次高端为500~800元,中高端为300~500元,中端为100~300元,而低端则为100元以下。相比之下,老白干酒将高档产品定义为百元以上,中档产品为40~100元,40元以下则为低档产品。这意味着,尽管老白干酒的高档产品在自身产品线中属于较高端次,但在整个白酒市场中仍处于中低端水平。

老白干酒作为一家以“民品”形象著称的企业,其产品以物美价廉著称。虽然其整体售价高于主打牛栏山二锅头的顺鑫农业,但在整个白酒行业中仍处于中下位置。这使得老白干酒在市场竞争中面临一定的挑战。一方面,由于其品牌价值相对较低,难以与高端白酒品牌展开竞争;另一方面,在成本控制和渠道拓展方面,老白干酒又难以与以“低价格、高流转”为特点的顺鑫农业等低端白酒企业相抗衡。

因此,老白干酒在提升产品线的过程中面临着尴尬境地:既要努力提升毛利率以改善盈利能力,又要面临无法维持持续业绩增长的困境。

老白干酒一直致力于改变其“民品”形象,努力将产品线向更高端延伸,然而,这些举措整体来看效果并不显著。虽然毛利率略有提升,但由于期间费用过高,导致净利润率异常低迷。同时,为了提升产品档次而采取的提价策略,也使得老白干酒的总资产周转率出现了大幅度的下滑。

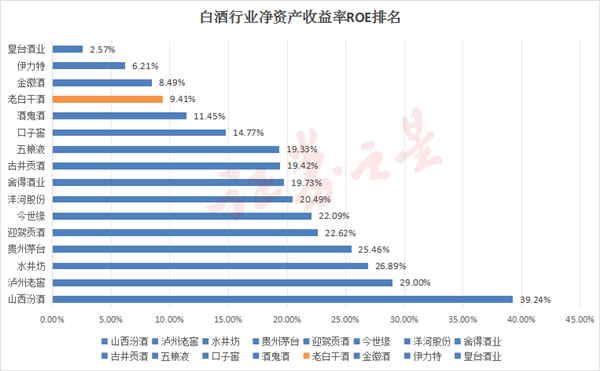

近年来,老白干酒的资产负债率基本保持稳定,然而,由于总资产周转率的持续下降,这一稳定状态并未能带来积极的财务表现。尽管销售净利率有所上升,但这一增长势头被总资产周转率的下降所抵消,导致ROE(2023年Q1-Q3净资产收益率)指标虽然略有提升,但在整个白酒板块中仍然处于较低水平。

尽管白酒行业以其低研发投入、优质现金流和轻资产特性而著称,通常能够维持较高的ROE水平,但老白干酒却一直在ROE约10%的水平附近挣扎,这在行业中显得相对逊色。显然,老白干酒在产品升级和盈利能力提升方面仍需应对重大挑战。

逆势扩张或不是好选择

2023年底,中国酒业协会副秘书长刘振国在重要会议上指出,白酒产业正面临产能过剩、去产能预期偏弱、外部环境消费预期降低以及库存高企等问题。然而,在这样的行业背景下,老白干酒却选择了一条与众不同的道路——逆势扩张。

近年来,老白干酒成功收购了武陵酒,并迅速推进了产能扩建计划。在常德经开区,武陵酒业酱香白酒的异地建设项目盛大启动,总投资预计将达到15亿元。这一项目不仅规模庞大,而且进展迅速。2022年9月,新厂区已经举行了5000吨下沙大典,标志着武陵酒的发展进入了新阶段。

老白干酒的扩张之旅可谓波折重重。尽管在河北地区享有一定声誉,然而其在本地市场的份额并不显著。面对众多全国知名白酒品牌的激烈竞争,如泸州老窖、茅台、剑南春、山西汾酒和古井贡酒等,这些品牌在河北市场发展势头强劲,据华夏时报了解,估计占据了市场80%的份额,老白干酒在深耕省内市场、提高本地占有率方面表现欠佳。这无疑为其长远发展埋下了巨大隐患,其大本营市场正逐渐受到侵蚀。

更为严峻的是,财报库存数据显示,去年三季度老白干酒的库存已飙升至30亿的高位。然而,遗憾的是,其净利润的增长并未能与产能扩张保持同步,这表明公司在市场扩张的同时,也面临着巨大的库存压力和盈利挑战。对于老白干酒来说,如何在激烈的市场竞争中找到突破口,实现库存与盈利的平衡,将是其未来发展的关键。

此外,老白干酒在并购丰联酒业时,选择了分布在四个不同省份的白酒品牌,产品线复杂多样。然而,这些并购的资产并未给老白干酒带来显著的收益增长,反而因为其质量不高而难以为公司的整体发展做出实质性贡献。这也引发了业界对老白干酒扩张战略的质疑。

与国内其他成功的名酒品牌相比,老白干酒的全国化发展路径显得有些另类。洋河股份、山西汾酒和古井贡等品牌都选择了“泛省域化”策略,通过持续的品牌宣传和渠道投入,逐步渗透并占领相邻省份和城市的市场。而老白干酒则试图通过并购和扩建来快速实现全国化布局,但实际效果并不理想。

总的来说,老白干酒的逆势扩张战略充满了挑战和不确定性。在当前行业形势下,公司需要更加审慎地评估市场风险和发展机遇,制定出更加符合自身实际情况的战略规划。同时,也需要加强品牌建设和市场营销力度,提升在本地市场的占有率,为公司的长期发展奠定坚实基础。

声明:《每日商业报道》网登载此文出于传递更多信息之目的,文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。